CBDC — будущее денег или угроза для криптовалют

Участники финансового рынка уже не первый год ведут дискуссию о цифровых валютах центральных банков (CBDC). Одни видят в них будущее фиата, другие — альтернативу криптовалютам. Есть и те, кто видит в новом инструменте угрозу.

О том, что на самом деле представляют собой CBDC и как они могут изменить финансовый ландшафт редакции BeInCrypto рассказал Федор Иванов, директор по аналитике компании «Шард».

Что такое CBDC

CBDC — это цифровая валюта центрального банка, которая представляет собой третью форму денег, наряду с наличными и безналичными. Для обычных пользователей CBDC будет похожа на привычные деньги на счетах.

Центральные банки стараются сделать так, чтобы использование CBDC как можно меньше отличалось от операций с традиционными деньгами. Однако различия в технической реализации и самой природе CBDC могут существенно повлиять на финансовую и банковскую системы.

Главное отличие CBDC от привычных денег заключается в том, что формально для ее работы не нужны банки или другие финансовые институты. Как следует из названия, такая валюта управляется центральным банком страны, а у пользователей есть цифровые кошельки, которые также открываются непосредственно на платформе ЦБ.

ЦБ РФ является оператором платформы цифрового рубля, а коммерческие банки — участники платформы цифрового рубля, которые будут представлять интересы оператора при взаимодействии с клиентом — пользователем платформы. Таким образом, именно Банк России, а не коммерческие банки, будет проводить операции по поручению клиентов в цифровом рубле.

Цифровые валюты центральных банков — это централизованные системы, даже более централизованные, чем «обычные» деньги. В традиционной банковской системе существует два уровня: центральный банк регулирует денежную массу, а коммерческие банки участвуют в ее увеличении через кредиты и депозиты. В случае с CBDC банки не имеют доступа к депозитам клиентов, так как кошельки открываются напрямую у центрального банка, и система становится одноранговой.

В России по закону нельзя кредитовать цифровые счета или начислять проценты на остаток цифровых рублей. Эти цифровые рубли не могут привлекаться банками во вклады или использоваться для инвестиций в ценные бумаги, что делает их недоступными для традиционных кредитно-депозитных операций.

Отличия CBDC от децентрализованных валют

Цифровые валюты центральных банков отличаются от других форм денег. В первую очередь они максимально централизованные: управляются непосредственно центральным банком, эмитируются и хранятся на его платформе. Коммерческие банки предоставляют доступ к этой платформе, как в России, но это не обязательно. Центральный банк может создать собственное приложение для доступа к цифровой валюте, как это делают на Багамах или в Нигерии.

Единственное, что объединяет CBDC и криптовалюты — технология блокчейн. CBDC использует блокчейн, так как это считается безопасным и стабильным способом. Существуют и исключения: нигерийская e-Naira и китайский цифровой юань не работают на децентрализованных системах. Таким образом, CBDC не всегда связаны с блокчейном.

Мотивации центральных банков для создания цифровых валют

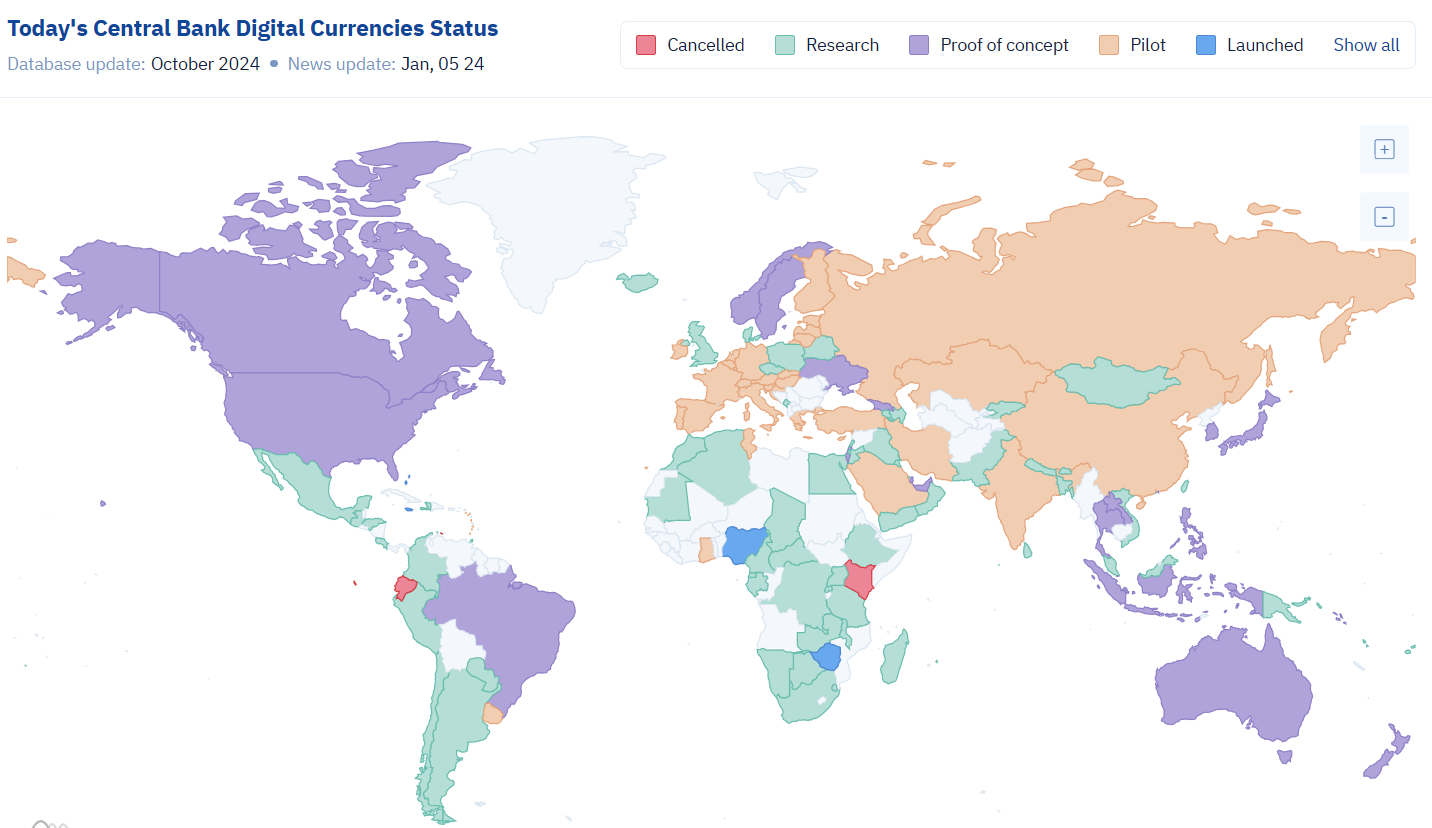

В мире более 130 стран работают над проектами CBDC. Проекты отличаются друг от друга, как технологически, так и концептуально. В первую очередь, проекты CBDC разделяются на розничные, ориентированные на использование гражданами и оптовые — ориентированные на межбанковские трансферты и крупный бизнес. Таким образом и цели внедрения цифровой валюты ЦБ варьируются в зависимости от страны.

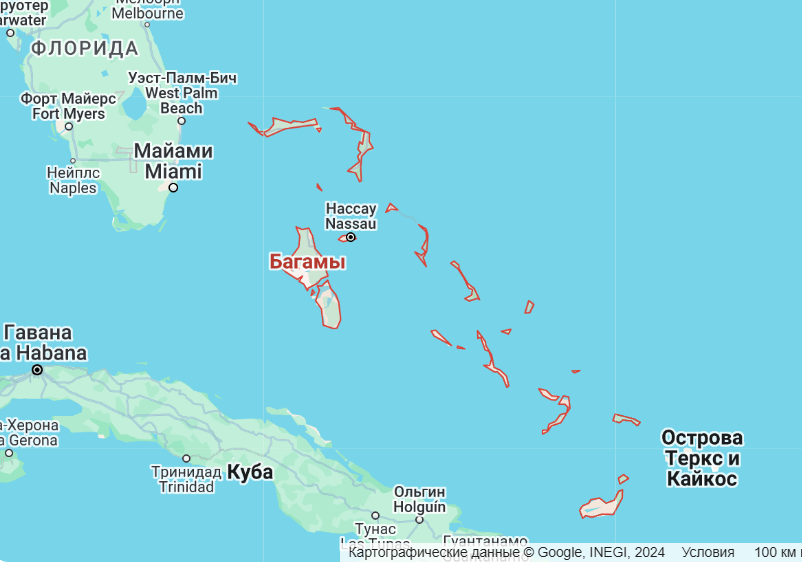

Багамский «Песчаный доллар» (Sand dollar), запущенный в октябре 2020 года, стал первой функционирующей розничной цифровой валютой центрального банка в мире. Главной целью внедрения CBDC заявлена финансовая доступность — страна представляет собой архипелаг, где 20 процентов населения не имеет банковских счетов, особенно на некоторых отдаленных островах.

Частые тропические штормы, которые вызывают разрушения и нарушают работу финансовой системы, также вносят вклад в решение ЦБ по созданию национальной цифровой валюты. Так, прошедший в 2019 году ураган Дориан оставил без электричества отделения банков, в результате тысячи людей не могли получить доступ к деньгам в течение длительного времени. CBDC стала решением проблемы.

Аналогичные цели преследовали при создании CBDC на Ямайке и в Нигерии, где населению далеко не всегда доступен офис банка для предоставления банковских услуг. В Нигерии есть еще одна цель создания цифровых валют — снижение теневой экономики и доли наличной валюты в обороте.

Резервный Банк Индии ожидает, что использование национальной цифровой валюты сделает межбанковский рынок эффективнее за счет снижения транзакционных издержек и снижения роли банков-посредников. Как и в Нигерии, Китае и России, государство заинтересовано в внедрении CBDC, как инструмента снижения уровня теневой экономики. Теневой оборот наличных средств рассматривается правительством как способ уклонения от налогов и угрозы финансовой стабильности. Индийские власти, как и российские, делают ставку на использовании CBDC в трансграничных платежах. Если розничный цифровой рупий использовать не торопятся, то ее «оптовый» вариант внедряется активней, а представители индийского центробанка заявили, что ведут переговоры с 18 странами о запуске международных расчетов в цифровой рупии.

Таким образом, основные причины по которым ЦБ интересуется цифровыми валютами следующие:

- прозрачность и контролируемость, позволяющая лучше противостоять росту «теневой экономики» и бороться с коррупцией;

- доступность для использования без банка-посредника, то есть возможность предоставления финансовых услуг населению там, где нет банковского обслуживания;

- упрощение международных расчетов, так как основанные на технологии блокчейн CBDC дают возможности интегрировать цифровые валюты различных стран через смарт-контракты и подобные инструменты (например – проект BRICS Bridge).

Как CBDC могут конкурировать с существующими криптовалютами

Хотя CBDC и криптовалюты различаются между собой, оба варианта рассматриваются регуляторами как финансовые инструменты будущего. В этом контексте криптовалюты воспринимаются как конкуренты централизованным платежным системам. Можно даже допустить, что Центральный банк России замедляет разработку регулирования для криптовалют, делая ставку на цифровой рубль, который мог бы решить проблемы трансграничных платежей и повысить доверие к банковской системе.

Отметим, что с конца 2022 года Центральный банк Нигерии начал ограничивать криптовалюты, запретив криптокомпаниям обслуживаться в банках. Криптовалюты пользуются в стране большой популярностью, и регулятор считает, что они мешают внедрению национальной CBDC. Китай также запретил криптовалюты перед запуском цифрового юаня, а Индия, как и Россия, пока откладывает создание подобного регулирования.

Некоторые страны, анализируя влияние криптовалют на свою финансовую систему, приходят к выводу, что CBDC создадут синергию с ними. Это приведет к повышению доступности финансовых услуг, расширению ассортимента предлагаемых продуктов и увеличению контролируемости и прозрачности системы.

Таким образом, конкуренция идет со стороны криптовалют по отношению к CBDC, а не наоборот. Для большинства стран, особенно на развивающихся рынках, криптовалюты часто представляют собой угрозу для планов по внедрению CBDC.

Какие существуют угрозы для приватности и финансовой стабильности

Нигерия, Багамские острова и Ямайка первыми запустили CBDC в полноценную эксплуатацию, а Эквадор и Гаити уже отказались от этой идеи. Отказы развивать проект связаны с высокой стоимостью разработки и содержания, а также низкой востребованностью со стороны населения.

Эквадор запустил проект Dinero Electronico еще в 2014 году, но свернул его так как инициатива не встретила поддержки, а количество пользователей не превысило 3% населения страны. Нежелание людей переходить на CBDC — чуть ли не главный тормоз внедрения технологии в западных странах и этому вопросу уделяется много внимания в развитии проектов.

В США недовольство разработкой цифрового доллара проявляют даже сенаторы, а губернаторы некоторых штатов, включая Техас и Флориду, превентивно запретили его оборот на территории. Дональд Трамп, в случае победы на выборах, тоже обещает запретить принятие цифрового доллара. Главная причина — озабоченность по поводу высокой контролируемости и обслуживаемости CBDC со стороны властей. По той же причине в ряде стран Европы, в первую очередь, во Франции проходят митинги против внедрения цифрового Евро.

Недовольство заключается в полном контроле за транзакциями со стороны ЦБ. У регулятора будет полная информация о пользователях, их транзакциях и контрагентах. Формально, понятие банковской тайны частично уйдет в прошлое, так как банк, который эту тайну хранит, из системы устранится. Пропадут ограничения, кроме установленных законом, препятствующие получению финансовой информации о пользователях любым компетентным органом.

Также существуют риски и для самой финансовой системы:

- Переход вкладов из коммерческих банков в CBDC снизит ликвидность банков, что повысит процентные ставки и уменьшит доступность кредитов.

- CBDC уменьшают роль банков как посредников, что затрудняет их способность предоставлять кредиты и поддерживать финансовую стабильность.

- Сосредоточение больших объемов финансов на единой платформе, управляемой одним актором увеличивает риски киберпреступлений, что может угрожать всей финансовой системе.

Потенциальные изменения в денежной системе

Изменения носят технический характер. Как уже говорилось, банки делают так, чтобы пользователь не замечал, что имеет дело с третьей формой денег. Изменения станут заметными в тех странах с низкой доступностью банковской системы.

Распространение CBDC приведет к отказу от использования наличных денежных средств, что скажется на приватности граждан, сделав платежи прозрачными и контролируемыми со стороны государства.

Хотите стать частью большого и дружного сообщества BIC? Тогда подписывайтесь на нашу группу в «Телеграме» — там вас ждет общение с криптоэнтузиастами, помощь от наших экспертов и эксклюзивные комментарии опытных аналитиков.

The post CBDC — будущее денег или угроза для криптовалют appeared first on BeInCrypto.